赚钱效应不佳基民“神伤”权益类基金该如何重获信任

5月以来,A股市场处在震荡调整阶段。上证指数虽一度冲破3400点,创一年多来新高,但随后又快速回落,失守3200点整数关口。创业板指表现更为羸弱,连续刷新年内低点。在此背景下,与A股市场联系紧密的权益类基金,尤其是主动权益类产品自然也难逃大幅回撤。

数据显示,在目前实现年内正收益的基金产品中,主动权益类产品仅占两成。赚钱效应不佳让投资者很受伤,“炒股不如买基金”的信仰正经历着挑战。在业内人士看来,如何更好地服务广大投资者已经成为权益基金和基金管理人迫切需要解决的问题。权益基金仍需坚持秉承高质量发展的导向,不断打磨自身,练好内功,更好地服务于居民财富管理。

产品赚钱效应不佳

Choice数据显示,截至6月6日,在已有数据的1.7万余只产品里,有超过6成的产品年内回报为正,但主动权益类产品(包含普通股票型、灵活配置型、偏股混合型、平衡混合型基金)仅占其中的两成。

而在年内业绩排名前十的基金中,其中8只为指数基金或联接基金,另外两只则为债券型基金产品,并无主动权益类产品。目前表现最好的主动权益类基金产品是银华体育文化灵活配置混合A。数据显示,截至6月6日,该基金年初至今的总回报为68.84%,而表现垫底的银河君尚混合I的年内回报则为-32.8%。简单计算不难发现,二者相差超过100个百分点。

另一方面,这股寒意也传导到发行市场。Choice数据显示,截至6月6日,按基金成立日计算,今年以来共有515只新基金成立,总发行份额达4260.45亿份;较之去年同期减少了152只产品,发行份额也减少608亿份。

值得一提的是,针对发行市场缩水,此前市场有传言称,监管放缓主动权益类基金的审批流程。但据第一财经记者了解,权益类产品并没有暂缓审批,监管层鼓励权益基金发展的态度也没有改变。

“今年都在说复苏,但与投资者的直观感受不符,所以大家感到迷茫。包括基金的销售、投资者情绪实际比年初还要来得低迷。”鹏华基金量化及衍生品投资部总经理苏俊杰此前与记者交流时表示,基本面让位于拥挤度,从原来的景气度交易变成再平衡交易,从原来的动量交易变成了反转交易,是今年市场的重要特征。

“5月以来,市场预期出现明显偏向谨慎的转向,尤其对经济复苏担忧较多,市场逐步进入宏观‘弱现实、弱预期’的悲观阶段,市场普跌。与此同时,资本市场增量资金较为有限,博弈难度加大。”华夏基金对记者表示。

“今年市场的参与难度依然是极高的。”中欧基金FOF投资策略组负责人桑磊也告诉记者,当下是复苏的初期,即便趋势较缓,需要时间去等待,但大的方向是确定的,那还是有理由对权益市场保持信心。

权益基金占比有所下滑

近年来,大力发展权益类基金被视为是公募基金行业风向标之一。Choice数据显示,截至2023年6月6日,包括股票基金和混合基金在内的权益类基金的数量为6519只,合计基金规模为7.47万亿元,数量和规模较之去年底均有所增长。

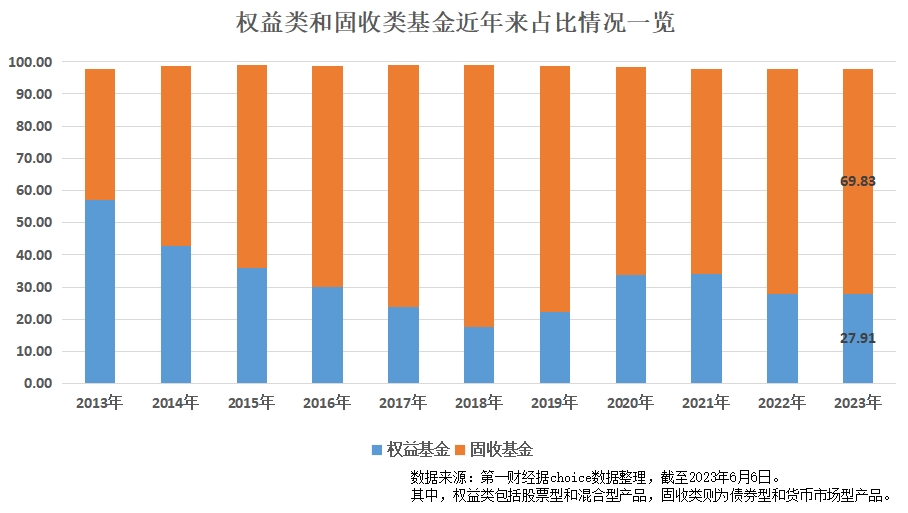

不过对比历史数据却可以发现,权益类基金在公募基金总资产规模中的占比缩水。截至2023年6月6日,权益类基金规模占公募基金规模比例为27.91%,而2013年底这一数字为57.16%。而债券型基金的资产净值占总资产规模的比重从15.86%升至28.9%,货币基金则从24.88%增至40.93%。也就是说,固收类基金规模如今占比已接近七成。

“权益类基金主要是以股权投资为主,相比固定收益类产品受到行情波动的影响程度更大,而近期无论是一级市场,抑或是二级市场的估值都出现极大不确定性,这也造成投资者对权益类基金产品的偏好有所减弱。”香颂资本董事沈萌对第一财经表示。

华南一位金融分析师也认为,“近年来权益类基金业绩参差不齐,特别是近几年业绩亏得比较多,所以规模增长也相对缓慢,但货币基金、债券型基金等非权益产品的规模快速膨胀”。在其看来,造成这一现象的关键是投资者是否赚到钱。

广西大学副校长、南开大学金融发展研究院院长田利辉接受第一财经采访时表示,“鉴于我国股市近年来的走势和基金经理人的长期业绩表现,权益类基金难以迅速扩大”。

“不过长期来看,权益基金还是具有较明显的赚钱效应和出色的投资管理能力。”华东一位权益类基金经理对记者表示,截至2023年6月7日,回溯过往十年,偏股基金指数增长105.41%,而上证指数、沪深300同期上涨42.62%、49.9%。

“也就是说,我国主动管理基金相比大盘指数实现了长期超额收益这一目标。”在他看来,经过一段时间的风险释放,A股投资整体来到了相对可为的区间,但市场仍面临的复杂环境,需要把握企业长期的价值锚。

同时,该基金经理也提醒道:“相较于其他产品,权益类基金的投资风险较高、投资周期较长,一般需要3年以上的时间才能获得较好的收益。这对于需要短期获利的投资者来说可能不太适合。”

权益类基金该如何发展

一直以来,权益类基金作为公募基金重要分支产品,在提升上市公司高质量发展中扮演着不可或缺的角色。“权益类基金的发展是我国股市专业化投资的标志,也是我国股市长足健康发展的基石之一。”田利辉对第一财经表示。

在田利辉看来,“特别是在注册制背景下,上市公司鱼龙混杂,中小投资者需要更多地使用权益类产品从而借助金融专业机构开展价值投资,推动具有前景的公司高质量发展”。

中欧基金也有类似看法,其对第一财经表示,“权益基金的高速发展一方面增加了社会直接融资的比例,助力资本市场改革,另一方面也有效带动了居民进行财富管理,分享经济转型和产业升级的红利机会,在服务实体经济和居民财富管理中的作用已不容忽视”。

那么,在当下赚钱效应不佳、投资者信任度下滑的市场背景下,权益市场还有吸引力吗?权益类基金该如何做大?

“在长期维度上,中国权益资产具备投资吸引力。”前述权益类基金经理对记者表示, 从全球主要权益市场横向对比来看,A股目前估值水平和我国长期经济及产业增长率处于较为舒适的匹配程度,相对吸引力显著。

谈及权益基金的发展,“如何更好地服务广大投资者已经成了权益基金和基金管理人迫切需要解决的问题。”上述中欧基金人士认为,无论是产品本身还是作为“制造商”的管理人,距离国际一流水准都尚存非常大的差距。

他分析指出,“权益基金仍需坚持秉承高质量发展的导向,从提升投资专业度、构建多元清晰的权益产品线、优化投资体验等多方面不断打磨自身,练好内功,以更好地服务于居民财富管理,促进共同富裕”。

中欧基金人士对记者进一步表示,权益基金高质量发展首先需要提升投资专业度,其次需要做好产品供给工作,给投资者提供多元且清晰的权益基金图谱;此外,还要优化投资体验问题。

田利辉则认为,在当下赚钱效应欠佳的时段,基金公司应该开展内涵式发展,提升组织效率,压降运营成本,凝聚专业人才,提高投研力量,从而不断提高投资者信任,厚积薄发,为市场走牛做好充足准备。

“权益类产品做大的关键在于市场发展阶段、产品设计结构和基金经理的投研专业能力。”在田利辉看来,我国基金公司需要精心设计产品,需要遴选确有能力的基金经理,需要适度开展基于市场前景的产品营销。

嘉实基金则告诉记者,在新的投资环境下,公募基金为客户赚取投资收益的框架与方法需要迭代。其中,对于传统基本面的资产配置框架,更多的是对战略和战术资产的选择。当下,在大类资产配置和结构配置的选择中,结构配置会更重要。

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

上一篇:沃尔沃全新小型纯电SUVEX30开启全球首秀

下一篇:返回列表